電子帳簿保存法とは? 完全義務化や罰則規定、違反しないための対策や必要な取り組みを紹介

- INDEX

-

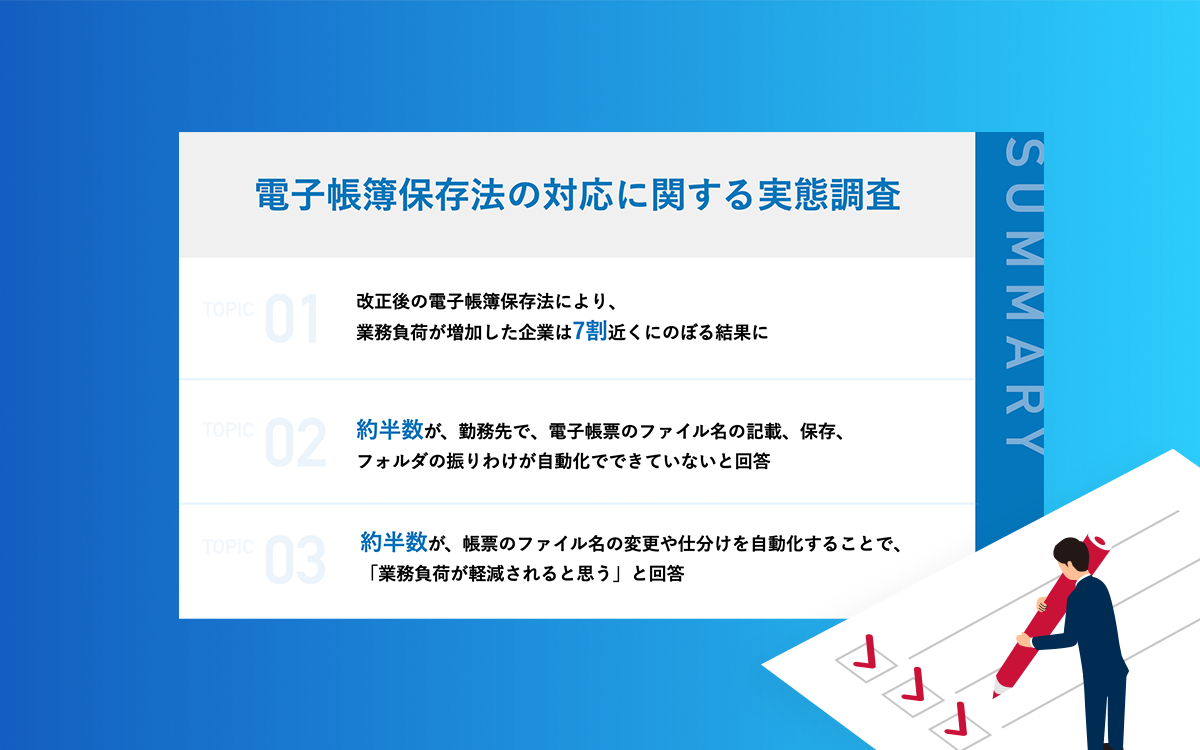

ペーパーレス化の促進を目的とする「電子帳簿保存法」は、2021年に改定され、2022年1月1日に施行されました。

また電子取引データの保存は、2年間の宥恕措置期間を経て、2024年1月1日から完全義務化されています。

国税庁は引き続き電子帳簿等保存制度特設サイトを設けて疑問や質問への説明、回答を行っています。

この記事では、改正電子帳簿保存法の概要や基本的な仕組み、電子データの保存方法、完全義務化がいつからかや、罰則の規定、企業が違反しないための取り組みなどについて解説します。

電子帳簿保存法とは

電子帳簿保存法とは、それまで紙での保存が原則であった国税関係の帳簿や書類を電子的に保存することを認め、その際の要件などを定めた法律です。また2022年の改正以降は、電子取引された帳簿や書類を紙に出力しての保存ができなくなり、電子データでの保存が義務付けられています。

電子帳簿保存法で認められた保存方法

初めに、電子帳簿保存法における3つの保存方法を紹介します。電磁的記録での保存

パソコンを用いて作成した帳票などのデータを保存する方法を電磁的記録での保存といいます。ハードディスクやDVDなどに保管するだけでなく、クラウドサービスを利用してサーバーにデータを保管する方法もこれに該当します。スキャナ保存

取引した紙の書類をスキャンやスマホで撮影し、電子データに変換して電子文書として保存する方法も、電子帳簿保存法では認められています。ただし、スキャナ保存に関しては、改ざん等を防止する観点から、システム要件や日数制限等が定められているため注意が必要です。詳しくは上記国税庁の「スキャナ保存関係に関する一問一答」をご確認ください。

電子取引により受領したデータの保存

電子メールなどで受領した請求書や領収書などのデータをそのまま保存する方法も認められています。電子帳簿保存法における保存要件

続いて電子帳簿保存法における保存要件について解説します。・真実性の確保

・可視性の確保

電子帳簿保存法における保存要件は、以上の2つのカテゴリーに分けて設けられています。

それぞれ見ていきましょう。

【真実性の確保に関する要件】

真実性の確保に関しては、以下の要件が定められています。

・タイムスタンプが付された後、取引情報の授受を行う

・取引情報の授受後、速やかにタイムスタンプを付すとともに、保存を行う者又は監督者に関する情報を確認できるようにしておく

・記録事項の訂正・削除を行った場合、その事実や内容を確認できるシステム、または訂正・削除を行うことができないシステムで取引情報の授受及び保存を行う

・正当な理由がない訂正・削除の防止に関する事務処理規定を定め、その規定に沿った運用を行う

【可視性の確保に関する要件】

可視性の確保に関しては、以下の要件が設けられています。

・保存場所に、PCやディスプレイ、プリンタおよびこれらの操作マニュアルなどを備付け、画面や書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと

・電子計算機処理システムの概要書を備え付けること

・検索機能を確保すること

2022年1月の改正法で変わったこと

電子帳簿保存法は、2022年1月1日から改正法が施行されており、電子保存における要件が緩和されています。例えば、タイムスタンプにおいては受領者の署名が不要となり、かつタイムスタンプの付与期限が最長2か月間となりました。

また、検索機能要件も緩和されており、緩和前は様々な項目が検索できる必要がありましたが、現在は検索項目として取引年月日・取引金額・取引先の3つに限定されています。

ただし、緩和されただけでなく、一部ペナルティも強化されている点については留意しておくべきでしょう。

不正行為などが発覚した場合、重加算税に加重措置が適用され、10%加重されることになります。

電子取引のデータ保存が完全義務化されたのはいつから?

電子取引のデータ保存は2024年1月1日から完全義務化されました。2022年1月に施工された改正電子帳簿保存法は、2023年12月まで宥恕措置が設けられ、保存すべき電子データをプリントアウトし、税務調査などの際に提出できるようにしていれば問題ないとされていました。しかし2024年1月からは、電子データの保存が完全義務化されています。

なお、一定の要件を認められた場合のみ、24年以降の電子保存の猶予も認められています。一定の要件とは、「相当の理由(上記国税庁サイトでは資金繰りや人手不足が例として挙げられています)があると判断された場合」かつ「ダウンロードの求めや出力書面の提出に応じられる場合」です。

罰則が科せられる可能性のある電子帳簿保存法違反の要素とは

電子帳簿保存法の違反になり、罰則が科せられるケースには以下のものがあります。・データ保存の要件を満たせていない

・保存期限が過ぎている

・保存期間が足りていない

・検索要件を満たせていない

それぞれ詳しく見ていきましょう。

データ保存の要件を満たせていない

解像度や色調、タイムスタンプの付与など、電子帳簿保存法のデータ保存にはさまざまな要件があります。これらの要件を満たせていないと、罰則が科せられる可能性があります。電子帳簿保存法の定めによってデータ保存するには、要件を満たした機器やツールの準備が必要になります。保存期限が過ぎている

電子帳簿保存法の要件を満たすためには、請求書などの紙書類を受領後「最長2ヵ月とおおむね7営業日以内」の電子データ化が必要です。この期限を過ぎていると、電子帳簿保存法違反として罰則を科せられる可能性があります。保存期間が足りていない

保存が義務付けられている期間中に、保存したデータを紛失・破棄してしまった場合も違反に該当します。例えば「請求書」の場合は、法人で7年、個人では5年間保存することが原則です。またこの場合、保存期間の起算点にも注意が必要です。例として挙げた請求書の起算点は「発行日」や「受領日」と思われがちですが、法人の場合は「事業年度の確定申告書提出期限の翌日から7年間」です。

検索要件を満たせていない

2022年の改正により、電子文書の検索項目は以下の3点に限定されました。・取引年月日

・取引先名

・取引金額

改正前と比べて項目数が減り対応しやすくなりましたが、データ保存の際には上記3項目での検索が可能であることが要件として定められています。

これらの検索を可能にするためには、取引日、取引先、取引金額を同じ書式でファイル名に記載する方法が有効かつ効率的です。

電子帳簿保存法の罰則規定とはどのようなものか

電子帳簿保存法は2022年の改正で国税関係帳簿や書類などの電子データ保存がしやすくなりました。しかし一方で、不正や悪用を防ぐための罰則も強化されています。電子帳簿保存法の罰則は主に次の3つです。

・青色申告の承認が取り消される可能性がある

・推計課税や追徴課税を課せられる可能性がある

・会社法による過料を課せられる可能性がある

それぞれ詳しく見ていきましょう。

青色申告の承認が取り消される可能性がある

青色申告の承認が取り消されることにより、以下のような具体的な影響が生じます。・最大65万円の特別控除が受けられなくなる

・その年に発生した赤字額が翌年の黒字と相殺できなくなる

・企業や組織としての信頼を失う

ただし、上記サイトにおいて国税庁は、「電子帳簿保存法の規則に違反したからといって、ただちに青色申告が取り消されるわけではない」との見解を示しています。この場合も、取引の事実が電子データ以外からしっかり確認できることが条件となっているようです。

推計課税や追徴課税を課せられる可能性がある

国税関係帳簿書類に不備や誤記などが多い場合は、税務署による「推計課税」が行われる可能性があります。推計課税とは、所得税や法人税について税務署が税額を推定し、それに応じた税額を課税することを指します。推計課税は税務署判断で金額が決められるため、より多くの税金を支払うおそれがあります。

また、電子データで悪質な改ざんや隠ぺいが明らかになると、通常の追徴課税35%に10%加重して納めなければなりません。

会社法による過料を課せられる可能性がある

電子帳簿保存法で違反が発覚した場合は、「会社法」にも違反しているおそれがあります。会社法では、帳簿や書類の記録・保存に関する規定があり、国税関係帳簿書類を適正に保存しなかった場合は、100万円以下の過料が科せられることもあるため注意が必要です。

電子帳簿保存法に違反しないための対策

法改正、データ保存の完全義務化と、この数年で大きな動きがあった電子帳簿保存法に違反しないためには、企業として以下の対策が有効です。社内のコンプライアンスを強化する

電子帳簿保存法は、紙の書類を電子文書化する際に不正が発生しやすいとされています。対策としては、文書を扱う担当者だけに限定せず、社員全員にコンプライアンス教育を実施し、一人ひとりの法令遵守の意識を高めることが大切です。

また、分かりやすく効率的な事務処理のマニュアルを作成し、継続した運用を可能にする業務フローを確立しましょう。

電子帳簿保存法に対応したシステムを導入する

電子帳簿保存法に則って文書を保存するには、各区分で定められた要件を満たす必要があります。しかし、対応すべき項目が多く、要件も複雑な面があり、これを担当者の技量にのみ任せるのはリスキーで、負担も大きすぎます。誰がその業務を行ってもしっかりと要件を満たせるよう、電子帳簿保存法にシステム面で対応することが大切です。それにより、電子帳簿保存法に違反するリスクを回避できるだけでなく、業務効率化の推進にもつながるでしょう。電子帳簿保存法に向けた取り組み

ここからは具体的に電子帳簿保存法に対応するための取り組みについて、4つのステップに分けてお話していきます。ステップ①:対象となる帳票の洗い出し

まず電子帳簿保存法に対応するための取り組みとして必要になるのが、「対象となる帳票の洗い出し」でしょう。電子帳簿保存法では主に以下の3つのカテゴリーに属する書類が対象となります。

【カテゴリー①:帳簿関連書類】

・総勘定元帳

・現金出納帳

・仕訳帳

・売掛金・買掛金元帳

・固定資産台帳

・売上・仕入帳 など

【カテゴリー②:決算関連書類】

・貸借対照表

・損益計算書

・棚卸表 など

【カテゴリー③:取引関係書類】

・契約書

・発注書

・見積書

・請求書

・領収書 など

これらの内、どの書類を電子化するのかをあらかじめ洗い出すわけですね。

またそれぞれのカテゴリーごとに可能となる電子保存の方法は異なります。

そのため

・電磁的記録は先に挙げた全てのカテゴリーの保存が可能

・スキャナ保存は取引関係書類のみの保存が可能

といったルールを踏まえて、洗い出していく必要があります。

一斉に全ての書類の電子化に取り組むというのも一つですが、電子保存の運用にはある程度慣れや体制の整備も必要であるため、スモールスタートで取り組み始める方が無難でしょう。

ステップ②:対象帳票を利用している部門の特定

対象となる帳票を洗い出せれば、次に行うべきはその対象となった帳票を利用している部門を特定することです。帳簿関連書類や決算関連書類は、経理などのバックオフィス部門が対応していることが多いはずですが、取引関係書類となるとフロントとなる営業やマーケティングといった部門も利用しているでしょう。

そのため、対象となる帳票を利用している部門はどこかをあらかじめ特定した上で、準備に取り組む必要があります。

ステップ③:現在の業務フローの把握

次に行うべきは、現在の業務フローの把握です。各種帳票類の授受から保存にかけての業務フローを可視化するなどして、漏れなく把握することが重要になります。

その上で、電子保存に変更した場合、どのフローがどのように変わるのかといった点を明確にしていきます。

ステップ④:電子保存における運用体制やルールの構築

最後に電子保存における運用体制やルールを構築しましょう。先のステップで現状のフローを把握しているため、電子保存における業務フローへと実際に変更していくことになります。

電子保存に取り組むとはいえ、紙で保存するものも一定数残るため、紙と電子それぞれ適した保存要件を満たした対応を実施していきましょう。

またこれらの体制や対応に関してのルールも整備しておくことで、関係者の業務遂行もスムーズになります。

取り組みに役立つツール

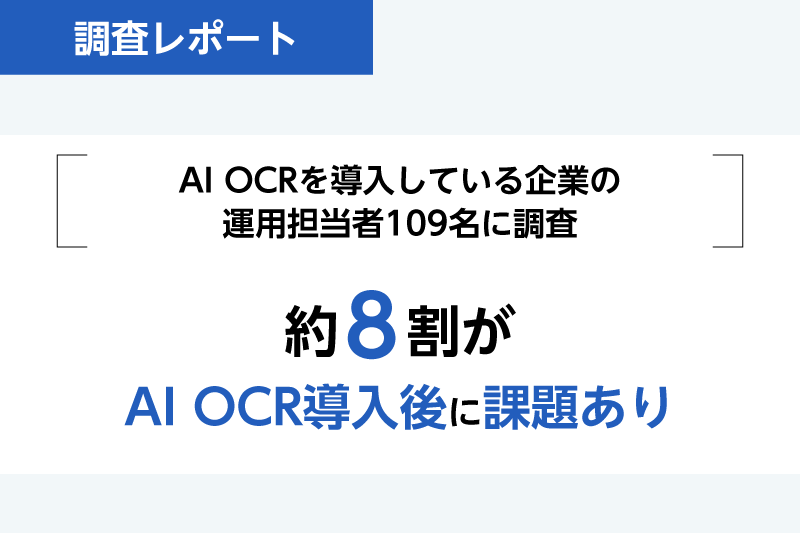

最後に電子帳簿保存法に対する取り組みに役立つツールをご紹介します。電子帳簿保存法への取り組みにはOCRがオススメ

電子帳簿保存法に対応するための取り組みにおいては、帳簿関連書類や決算関連書類以外にも、見積書や請求書、発注書などの取引関連書類を電子化するシーンも当然想定されます。これらの書類は紙で運用されていることもあるため、新たに電子データ化していくことになるわけですが、その際に役立つツールとしてOCRが挙げられます。

OCRとはOptical Character Recognitionの略称で、光学的文字認識機能のことを指します。

昨今のOCRツールは非常に優れた認識率を誇っているため、発注書や見積書などの取引関連書類に記載されている文字を容易に電子化することが可能です。

AnyForm OCRは、信頼精度99.97%を実現する帳票データ化ソフトです。

電子帳簿保存法のスキャナ保存では、検索要件として取引年月日や取引金額、取引先といった項目による検索が可能であることが挙げられていますが、AnyForm OCRはこれらの項目のデータ化にも当然利用することが可能です。

また、AnyForm OCRで取得したこれらの項目データと原紙を紐づけて、最終的にはERPや販売管理システム、文書管理システムで管理するといったこともできるため、税務署の監査などにも対応がしやすくなります。

このように、AnyForm OCRは電子帳簿保存法への取り組みを効率化させることができますので、電子帳簿保存法へのシステム的な対応が十分でないのであれば、導入を検討してみてください。

まとめ

今回は、電子帳簿保存法の概要を踏まえた上で、2022年の改正や完全義務化、罰則の規定、違反しないための対策法、対応のための取り組みや役立つツールをご紹介してきました。当社は本文中でご紹介した、OCR機能などを含めたデータエントリーソリューション「DX OCR」を企業様に提供しております。

OCRの技術を駆使し、様々な形式の書類のテキストデータを高精度でデータ化することが可能ですので、帳票類の電子保存も効率よく進めていただくことが可能です。

さらにRPAと連携させることもできるため、テキストデータの電子化だけでなく、電子化の後に発生する入力作業といった定型業務等の工数も、大幅に削減できるようになります。

OCRを用いて電子帳簿保存法への対策に取り組みたい方は、是非一度お気軽にお問い合わせください。